Велика Британія: великі перспективи великих друзів України

Велика Британія: великі перспективи великих друзів України

22 травня 2022 року

Як відомо, справжні друзі по-справжньому пізнаються у біді. Такою страшенною і неочікуваною бідою навіть після загарбання Криму і восьми років війни на Донбасі стала повномасштабна війна росії проти України. «Асвабадітєлі» принесли на нашу землю жах, смерть, руїни та неймовірні страждання і горе. І з перших днів війни поряд з Україною стала Велика Британія. А нещодавній несподіваний приїзд до Києва Бориса Джонсона спонукав лідерів багатьох країн наслідувати його приклад. Так само спонукає до дій замість слів «про занепокоєння» інші країни і незалежна та активна проукраїнська позиція Великої Британії, яка відкрито і активно допомагає фінансами, новітнім озброєнням, жорсткою санкційною політикою щодо агресора. Певний символізм вбачається навіть у тому, що європейці висловили беззаперечну підтримку Україні та Великобританії, оцінюючи представників наших країн на «Євробаченні 2022». Важливо, що Прем’єр Великобританії дав слово допомогти у відбудові понівечених загарбниками районів Київщини. Можна не сумніватися у твердості слова Британського лідера.

Так було і тоді, коли саме Борис Джонсон став ініціатором «розлучення» Великої Британії з Європейським Союзом, яке сприймалося і досі багатьма сприймається неоднозначно… Проте, як виявилося, це ніскільки не ослабило «європейськість» Великої Британії і навіть виявилося чинником спонукання з її боку багатьох європейських держав згадати таки свою особливу місію захисту прав і свобод людини, непорушність кордонів та спільну протидію агресору, який несе загрозу не лише Україні, а всьому континенту і світовому порядку загалом.

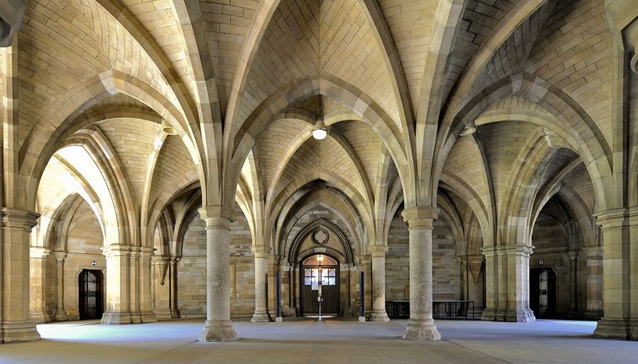

Студент-другокурсник юридичного факультету НУБіП України Владислав Данилюк, який поєднує навчання у нашому університеті зі студіюванням правових, політичних та економічних дисциплін в Університеті Глазго(Шотландія; Велика Британія) на основі багатьох науково-аналітичних джерел здійснив та успішно захистив аналітичне дослідження фінансового ринку Великобританії з точки зору Brexitта прогноз інвестиційних можливостей після Brexit. Тема цікава і з точки зору тих викликів, котрі стоять перед Україною внаслідок істотних економічних втрат, які несе наша держава через збройну агресію росії та окупацію частини наших територій, а також щодо нашої перспективи членства в Європейському Союзі. Важливо знати усе – ще на цьому березі... І діяти відповідно.

(Текст подається у перекладі з англійської із скороченнями).

Британці, нагадує Владислав Данилюк, проголосували в червні 2016 року щодо Brexit з результатом 52% – «за» до 48% – «проти». Однак вони довго сперечалися між собою про те, яким він повинен бути насправді: м'яким, жорстким, напівм'яким. Вони двічі змінювали прем'єр-міністрів, двічі переобирали парламент – і, нарешті, в січні 2020 року Борис Джонсон підписав угоду про вихід з ЄС після 45 років членства в ньому.

Процес виходу Великобританії з Євросоюзу отримав назву Brexit. Якщо розглядати вплив такого явища, як Brexit на Євросоюз в цілому, то негативними наслідками можна вважати такі втрати: - одного з основних центрів фінансових операцій; другої за величиною і найпотужнішої економіка в Європейському Союзі після Німеччини; другого за величиною джерела припливу капіталу... Крім того, варто зазначити, що через розрив інтеграційних зв'язків Brexit може вплинути на зростання ВВП, експорт та імпорт, рівень інфляції, рівень безробіття, прямі та портфельні інвестиції. Brexit також впливає на світовий валютний ринок (Lazareva and Bersteneva 2018, с. 66).

Університет Глазго

Вихід Великобританії став серйозним шоком для євроінтеграційного проекту, в тому числі тому, що його причини були обумовлені не тільки особливими обставинами Великобританії, але і поглядами, що панують в інших країнах Союзу. Питання суверенітету і національного контролю імміграційної політики були однією з головних тем референдуму. Не випадково різні популістські рухи по всьому ЄС мають подібні претензії і закликають до подібних референдумів у своїх країнах в надії вийти з Єврозони.

Більшість аналітиків розглядають це поступове ослаблення європейської ідеї як ознаку потенційного розпаду, а також поширену і часто рішучу громадську думку, яка ставить під сумнів ефективність і корисність ЄС, а також підзвітність і прозорість його механізмів управління. (Ось чому рішення в ЄС щодо України ухвалюються так повільно, а деякі з них, що мають принципово важливе значення, блокуються навіть окремими країнами - членами ЄС). Британський уряд після Brexit має можливість діяти одноосібно і швидко. Одначе, Brexit актуалізував проблему єдності самої Великої Британії. Так, у Північній Ірландії та Шотландії, у яких більшість проголосувала за збереження членства в Європейському Союзі, піднімається питання про проведення референдуму про незалежність.

Шотландія. Глазго. Університет

Оскільки Великобританія є однією з найбільш дерегульованих економік світу, Brexit означає втрату сильного прихильника вільного ринку, вважають в ОЕСР. Отже, це може призвести до збільшення протекціоністських і менш сприятливих для ринку сил в Європейському Союзі, що, очевидно, ускладнить проведення необхідних структурних змін в ЄС. Таким чином, вихід Великобританії може, в принципі, послабити вплив Євросоюзу у світових справах. Ряд аналітиків висловили досить похмуру думку про наслідки виходу Сполученого Королівства з Союзу. Вони побоюються впливу «ефекту доміно» на інші держави-члени з сильною націоналістичною напруженістю. Держави, ослаблені економічною стагнацією, глобалізацією та страхами ідентичності у вирішальних частинах своїх виборчих округів, можуть вирішити або вибрати референдум про вихід, або, швидше за все, відмовитися від інтеграційних підходів, наполягаючи на ренаціоналізації політики та викликати параліч у поточних зусиллях з інтеграції життєво важливої політики ЄС у таких сферах, як надання притулку та імміграція, безпека та економічне управління.

Аналіз фінансового ринку Великобританії з точки зору Brexit

Валютний ринок Великобританії є найбільшим сегментом світового валютного ринку. За даними Банку міжнародних розрахунків (BIS), 43% світового обороту на валютному ринку забезпечують британські трейдери (Eskindarov and Zvonova 2019, с. 23). Як і в решті світу, на валютному ринку Великобританії з 2016 по 2019 рік. відбулося значне зростання середньодобового обороту, який за цей період зріс на 49%, збільшившись з $2,4 трлн до $3,6 трлн (Rudolf 2016, стор. 56). Близько 90% операцій на валютному ринку Великобританії номіновані в доларах США. У свою чергу на Великобританію припадає 44% операцій з доларом на світовому валютному ринку. Найбільш торгується валютна пара в світі – це валютна пара долар США / євро, на частку якої припадає трохи менше чверті обороту валютного ринку. Валютна пара USD/EUR також залишалася найбільш продаваною валютною парою у Великобританії, на яку припадало 28% від загального валютного обороту в 2019 році (Zimina 2019, стор.78).

Однак існує ряд факторів, що впливають на динаміку фунта стерлінгів.

1. Процентна ставка. Інтерес, за інших рівних умов, є ключовим фактором привабливості валюти для портфельних інвестицій.

2. Інфляція. Ставка Центрального банку впливає на рівень інфляції. Наприклад, при зростанні інфляції Центробанк підвищить процентну ставку, щоб стримати її подальше зростання, в результаті фунт стерлінгів може зрости.

3. ВВП. На котирування національної валюти впливають показники економічної активності, як безпосередньо, так і через очікування зміни курсу. Прямий вплив полягає в тому, що чим сильніше економіка, тим швидше розвивається сектор виробництва і послуг, і чим більший внутрішній попит, тим більше прямих і портфельних інвестицій надходить в країну, тим більший попит на іноземну валюту для цих інвестицій, і тим вище обмінний курс.

4. Зайнятість населення і безробіття. Зростання безробіття – це погіршення економічної ситуації і соціальних показників країни. З метою стимулювання економічної активності Центробанк може вдатися до зниження процентної ставки і, як наслідок, це може призвести до знецінення національної валюти.

4. Платіжний і торговий баланс. Трейдери, які вважають за краще торгувати парою GBP / USD, звертають свою увагу на платіжний баланс і торгівлю Великобританії, оскільки США є її основним торговим партнером. Якщо профіцит торгівлі продовжить зростати, то це, отже, може призвести до зростання фунта стерлінгів.

4. Обсяг державного боргу. Зростання державного боргу визнається одним з наслідків, здатних стимулювати економіку країни.

5. Ціни на сировину. Незважаючи на те, що фунт стерлінгів не є товарною валютою так само, як австралійський долар або канадський долар, існує невеликий позитивний зв'язок між курсом фунта стерлінгів і цінами на енергоносії. Якщо розглядати одну з популярних валютних пар GBP / USD, то варто відзначити, що долар США має негативний зв'язок з ціною на нафту або газ, а для британського фунта він позитивний. Великобританія є найбільшим виробником і продавцем природного газу в Європейському Союзі, тому її економіка певною мірою залежить від цін на енергоносії.

6. Довгострокові очікування щодо Brexit. З огляду на період референдуму про членство Великобританії в Євросоюзі, можна помітити, що всього за кілька днів з 23 червня 2016 року по 26 червня 2016 року курс фунта стерлінгів впав з 1,48 до 1,32 долара США (рис. 1). (Sydorova Z., Yakubovskiy S (2017, с. 103.).

Згідно з рисунком 1, можна зробити висновок, що до кінця 2016 року фунт стерлінгів падав і тільки в 2017 році курс почав поступово відновлюватися, під впливом очікувань учасників ринку щодо зниження невизначеності в процесі Brexit. Це підтримувало британську валюту. В результаті протягом 2017 року курс фунта стерлінгів зростав. Отже, вихід Великобританії з ЄС і її умови впливають на волатильність британської валюти (Nepochatova 2020, с. 88).

Рис. 1. Курс валют GBP/USD з 2014 по 2019 рік

Існує обмеження тривалості фінансового дефіциту. Малоймовірно, що Великобританія зможе фінансувати дефіцит поточного рахунку в розмірі 5% ВВП протягом невизначеного тривалого періоду часу. Однак інвестори фінансового ринку вважають, що вихід з ЄС прискорить виправлення цих дисбалансів. Міжнародні ринки капіталу можуть вимагати більш високої премії за фінансування фунтів стерлінгів. Якщо так, то це значно швидше сповільнить зростання внутрішнього попиту, прискорить ребалансування економіки і знизить справедливу вартість обмінного курсу. Це головне пояснення реакції фунта стерлінгів на результат референдуму. Валюта залишалася слабкою навіть тоді, коли споживання неухильно зростало (Сидорова і Якубовський 2017, с. 107-108).

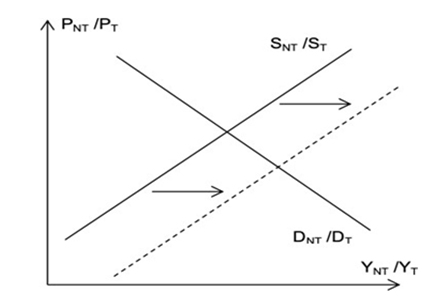

Якщо відносна вартість виробництва або продажу продукту, що продається, збільшується, то його відносна ціна також повинна зрости (рисунок 2) (Lazareva and Bersteneva 2018, с. 94). По суті, валюта падає, щоб допомогти поглинути ці витрати. При цьому він розподіляє їх по всій економіці.

Рис. 2. Зниження продуктивності в секторі, що продається (складено автором)

Рисунок 3 показує залежність рівнів цін (реального обмінного курсу) від доходу на душу населення в різних країнах. Останнє визначається продуктивністю всієї економіки. Але більшість відмінностей в сукупній продуктивності в різних країнах знаходяться в секторі, що підлягає торгівлі.

Рис. 3. Залежність рівнів цін від доходу на душу населення в різних країнах

Таким чином, кореляція є досить переконливим доказом зв'язку між продуктивністю товарів, що підлягають торгівлі, і обмінним курсом. І цілком можливо, що саме це стояло за реакцією гравців валютного ринку на референдум (Kostornichenko V.N., Brailovskaya T.V. 2017, с. 44). Валютні ринки можуть вважати, що вихід з ЄС якимось чином підвищить вартість експорту, або безпосередньо, шляхом встановлення бар'єрів того чи іншого роду, або за рахунок зниження внутрішніх інвестицій і продуктивності в секторі, що торгується (по відношенню до інших країн).

Прогноз інвестиційних можливостей після Brexit

Довгострокові перспективи ринку все ще неясні, і всі прогнози слід оцінювати з великою обережністю, але можна відзначити, що економіка Великобританії демонструє відносно високий ступінь стабільності. Уряд стійкий, і центральний банк запустив кілька пакетів стимулів. Падіння фунта має підтримати експорт і вже допомогло залучити іноземні інвестиції в економіку. Що стосується Європейського Союзу, то поточна монетарна політика та поліпшення умов на ринку праці продовжують позитивно впливати на економіку регіону.

Економічні умови, ймовірно, покращаться після усунення невизначеності, навіть якщо буде прийнято рішення про підвищення процентних ставок для боротьби з потенційним інфляційним тиском. Тим часом прогнози ринку нерухомості залишаються позитивними в найближчій перспективі, оскільки дефіцит пропозиції зберігається в середньостроковій перспективі.

Невизначеність на інвестиційному ринку поступово замінює зростаючу довіру, в той час як ринок орендарів може побачити протилежну тенденцію. Прогнози для сектора нерухомості залишаються позитивними з точки зору рівня активності і кількості поточних операцій, що свідчить про ступінь довіри до економіки.

З огляду на поточне ринкове середовище, такі активи, як цінні папери з фіксованим доходом і звичайні акції без фіксованих дивідендів, як очікується, стануть менш привабливими в порівнянні з інвестиціями в нерухомість на тлі поточної грошово-кредитної політики і зведення кривої прибутковості.

На тлі ослаблення обмінних курсів нерухомість стає все більш прибутковою, хоча слід зазначити, що референдум забезпечив ще один стимул для інвестицій в основні фонди. Крім того, через вагання інвесторів через невизначеність, пов'язану з Brexit, на ринку існує широка база інвесторів. Коли економіка відновлюється, інвестиції в нерухомість, здається, не втрачають своєї привабливості.

Коригування оцінки активів неминуче створить вигідні інвестиційні можливості. Хоча ми знаходимося в ситуації підвищеної невизначеності і консервативної інвестиційної політики, основна увага буде зосереджена на тих категоріях довгострокових активів, які вважаються найбільш довговічними. Це створює хороші умови для контрциклічних інвестицій, що вигідно, якщо є дефіцит ринків капіталу.

Останнім часом на ринку спостерігається уповільнення зростання, раніше двозначний індекс (Dyson and Kevin 2016, с. 72). Тепер можна навіть очікувати збільшення економічного спаду. Це призведе до збільшення процентного доходу і більш повільного збільшення орендної плати, особливо в секторах, залежних від відносин з ЄС, таких як офісні приміщення в Лондоні.

Ринок офісної нерухомості в Лондоні дійсно постраждав, але в меншій мірі, як і очікувалося. Але споживачі фінансових послуг в Лондоні знаходяться по всьому світу, а не тільки в ЄС, тому сектор серйозно не постраждав від впливу голосування. На цих ринках Лондон має ряд важливих переваг, які не зникнуть в майбутньому. Однак в результаті референдуму в Великобританії відбудеться незначне зниження активності, і ряд інвесторів і орендарів віддадуть перевагу іншим європейським країнам.

Безсумнівно, інші європейські міста орієнтовані на зміцнення свого фінансового становища, але ймовірність додаткового фінансового капіталу невисока. Набагато більш імовірно, що робочі місця, зосереджені в Лондоні, поширяться на інші європейські міста, зокрема Дублін, Франкфурт, Париж і Амстердам.

У випадку з кредитами, консервативний підхід, ймовірно, збільшиться, а кредити стануть дорожчими, що в кінцевому підсумку призведе до значної дворівневої моделі ринку кредитування з акцентом на основні інвестиції. Однак банки продовжать стикатися з тиском з боку центральних банків і власників активів, щоб кредитувати. Також дуже ймовірно, що банки введуть додаткову премію за ризик для кредитування непрофільних активів.

З іншого боку, через невизначеність і зниження ліквідності більше уваги буде приділено більш стабільним довгостроковим операціям з власного капіталу і боргу. Оскільки банки все частіше відмовляються кредитувати і переміщувати кошти в свої основні активи, спостерігачі одноголосно прийшли до висновку, що фінансовий розрив в структурі капіталу, ймовірно, буде залежати від альтернативних кредиторів і акціонерів.

У той же час, цілком ймовірно, що основний ринок нерухомості буде продовжувати рухатися в бік сприятливого зростання цін, оскільки населення продовжує зростати, незважаючи на обмеження міграційного контролю і поточне регулювання на стороні пропозиції, яке було знехтувано. Крім того, повинно бути більше можливостей в порівнянні з рештою світу придбати землю під забудову житлової нерухомості в досить привабливих умовах.

Крім того, ринок житла, швидше за все, виграє від структурних змін, які були зроблені з виходом Великобританії з Європейського Союзу. Невизначеність негативно впливає на купівельну спроможність і призводить до зменшення обсягу угод. У той же час попит повинен бути перенаправлений в приватний сектор оренди, який стає більш привабливою альтернативою як для покупців, так і для інституційних інвесторів, орієнтованих на поточні прибутки, а також на зростання капітальних витрат.

У Європі більшість інвестицій, ймовірно, будуть зосереджені на стабілізованих активах на ключових ринках, з можливими трансфертами капіталу з високоприбуткових вторинних місць. Основні ринки можуть побачити збільшення попиту по всьому світу, оскільки невизначеність і пом'якшення монетарної політики заохочують покупців і послаблюють процентні доходи від цінних активів.

Це призводить до того, що ціни стають прибутковими на європейських вторинних ринках, які вже торгуються вище історичних середніх показників первинних ринків. Також очікується збільшення доходів від оренди.

Висновок. Вихід Великобританії з Євросоюзу зайняв більше року, тому говорити про довгострокові наслідки Brexit зарано. Економічні та фінансові наслідки відбудуться через кілька років.

Однак результати виходу Великобританії з ЄС поки не справили надто негативного впливу на ринки, багато з яких вже відновилися до більш високого рівня, ніж до реалізації процедури. Brexit буде продовжувати бути джерелом волатильності на ринках, але з часом він буде зменшуватися. Як тільки зникне невизначеність, економічна ситуація почне поліпшуватися. Основні драйвери економіки продовжать підтримувати темпи зростання.

Зростаючі дисбаланси на ринках капіталу та посилення кредитних стандартів створили значні можливості для інвесторів з сильними балансами, які спеціалізуються на нерухомості та будівництві та мають доступ до капіталу. Якщо підприємства мають довгостроковий бізнес-план, який дозволяє деяке маневрування капіталом, результат виходу Великобританії з ЄС створює належні умови для розподілу капіталу за допомогою довгострокових контрциклічних стратегій з хорошою віддачею від ризику.

Владислав Данилюк